令和6年度の良質な住宅•建築物取得•改修に関する支援制度等をまとめています。ご参照下さい。

長期優良住宅の認定(施工会社を通じた申請可能)を受けると、補助金の交付を受けられる上、税制上の各種優遇措置が受けられます。

税金面の細かい規定を理解するのは頭痛の種。ここでは、新築時・住宅取得時における減税制度・省エネ住宅税優遇に関し、できるだけ解りやすい内容にまとめてみました。

所得税:令和6年度税制改正概要

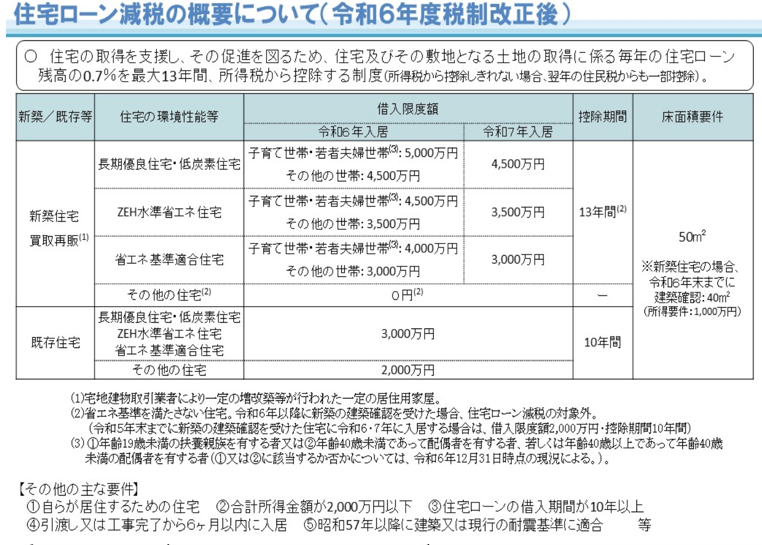

住宅ローン減税

個人による住宅の取得を支援し、その促進を図るため、個人が住宅を新築する費用、及びその敷地取得に係る毎年の住宅ローン残高の0.7%を、最大13年間にわたり、所得税から控除する制度。2022年度税制改正により、一部要件が変更され2025年まで延長されました。

令和6年度税制改正において、住宅ローン減税の制度内容変更点は以下の通り

- 借入限度額:子育て世帯・若者夫婦世帯が令和6年に入居する場合、令和4/5年入居の場合の水準(認定住宅:5,000万円、ZEH水準省エネ住宅:4,500万円、省エネ基準適合住宅:4,000万円)を維持。

- 新築住宅の床面積要件を40㎡以上に緩和(合計所得金額1,000万円以下の分に限る。)について、建築確認期限を令和6年12月31日(改正前:令和5年12月31日)に延長。

引用元:国土交通省ホームページ

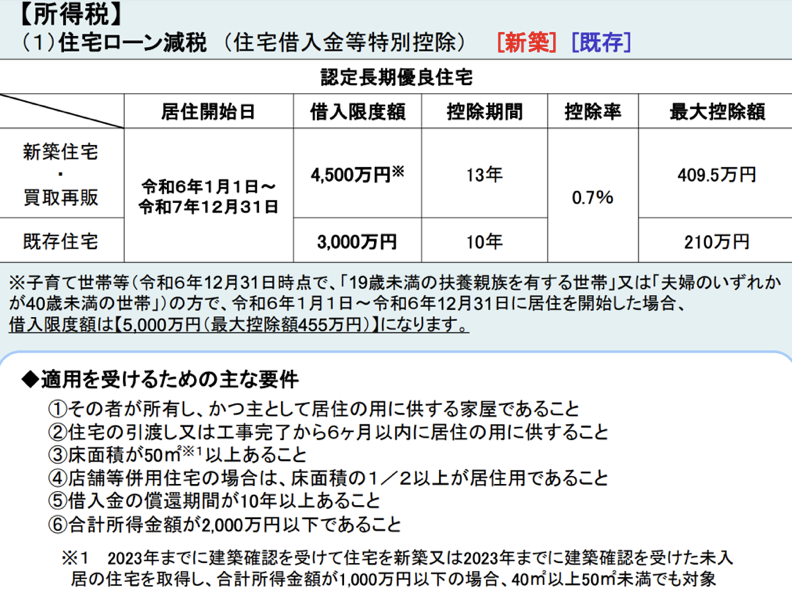

長期優良住宅:最大控除額

住宅ローン控除の主な要件

投資型減税:所得税

住宅ローンなし。自己資金により、認定長期優良住宅・認定低炭素住宅・ZEH水準省エネ住宅を新築した場合、所得税控除となります。

- 支援対象:認定長期優良住宅・認定低炭素住宅・ZEH水準省エネ住宅の新築

- 控除率:標準的な性能強化費用相当額の10%

- 最大控除額【税額控除】:65万円

参考リンクをはっておきますので、住宅建設業者のご担当の方にご相談の上、それぞれの現状にあわせ、最適、かつ、堅実なファイナンス・プランニングをしてください。

- 総務省 住宅ローン控除

- 国土交通省 住宅ローン減税

- 国税庁 住宅を新築又は新築住宅を取得した場合(住宅借入金等特別控除)

新築住宅:固定資産評価額基準の令和6年度減税額措置

固定資産税評価額を基準に課税される税金

固定資産税評価額を基準に課税される税金は以下の通りです。

- 固定資産税:固定資産税評価額×1.4%で計算。

- 不動産取得税:家や土地を取得したときに1回限り課税される。

- 登録免許税:登記に際しての固定資産税評価額をもとに計算される。

新築住宅:令和6年度固定資産税の減額措置

- 新築住宅にかかる固定資産税を3年間(マンション等の場合は5年間)、2分の1に減額。

- 【特例措置】新築の認定長期優良住宅は固定資産税を5年間(マンション等の場合は7年間)、2分の1に減額。

| 一般住宅・低酸素住宅 | 長期優良住宅 | |

| 戸建住宅:税率1/2に減額 | 3年間 | 5年間 |

| マンション:税率1/2に減額 | 5年間 | 7年間 |

固定資産税の軽減措置:令和8年3月31日までに新築された住宅が対象。

要件:床面積が50㎡以上(貸家は40㎡以上)280㎡以下であること。

- 国土交通省 新築住宅に係る税額の減額措置

新築住宅:令和6年度登録免許税

対象:令和9年3月31日までに取得した方が対象

要件:

①主として居住する家屋

②新築、または、取得から一年以内に登記する

③床面積が50㎡以上

認定長期優良住宅・認定低炭素住宅の新築は一般住宅に比べ、税率が減免されます。

登録免許税額=固定資産税評価額×税率

| 標準税率 | その他住宅 軽減税率 |

低炭素住宅 軽減税率 |

長期優良住宅 軽減税率 |

|

| 所有権保存登記 (新築住宅建築) |

0.4% | 0.15% | 0.1% | 0.1% |

| 所有権移転登記 | 2.0% | 0.3% | 0.1% | 0.2%(戸建) |

| 抵当権設定登記 | 0.1% | 0.1% | 0.1% | 0.1% |

- 法務局 租税特別措置法関係

新築住宅:令和6年度不動産取得税

認定長期優良住宅の新築は一般住宅に比べ、課税標準からの控除額を100万円増額

| 標準税率 | 低炭素住宅・その他住宅 | 長期優良住宅 |

| 4% | 3% | 3% |

| 課税標準からの控除額 | 1,200万円 | 1,300万円 |

対象:令和8年3月31日までに新築された住宅

要件:

①都道府県の条例に基づき申告

②床面積が50㎡以上(一戸建て以外の貸家は40㎡以上)240㎡以下であること。

- 国土交通省: 認定長期優良住宅に関する特例措置

住宅取得等の資金に係る贈与税非課税措置

父母や祖父母などより、ご自身が住まう住宅新築や住宅取得、又は、増改築等のための資金を贈与により受けた場合、一定額までの贈与につき、贈与税が非課税となる制度です。

贈与税非課税枠

| 省エネ性能に優れた住宅新築 | 一般住宅 |

| 1000万円 | 500万円 |

省エネ性能に優れた住宅新築の要件

①断熱性能等級4以上、もしくは一次エネルギー消費量等級4以上

②耐震等級2以上もしくは免震建築物

③高齢者等配慮対策等級3以上

適用期限

令和8年12月31日に行う贈与まで特例が有効となりました。

所得要件

贈与を受けた年の受贈者の合計所得金額が2,000万円以下。但し、合計所得金額が1,000万円以下の受贈者に限っては、40㎡以上50㎡未満の住宅についても適用されます。

こどもエコすまい支援事業

印紙税(国税)

売買契約書や、ローン契約書作成時に、契約書記載金額により印紙税額が決まります。 収入印紙を契約書に貼付・印鑑を押し納税。

「不動産譲渡契約書」及び「建設工事請負契約書」につき、令和6年4月1日から令和9年3月

31日までに作成されるものについても、印紙税の軽減措置が適用されます。

引用元:国税庁ホームページ

消費税

消費税額=建物の販売価格× 10%(土地は非課税)

消費税は土地の購入には適用されないため、建物価格に対してのみ課税されます。

住宅税制参考サイト

最後に、住宅税制の参考となるサイトを掲載しておきます。

参考1:固定資産税評価額を基準に課税される税金の算出基準

固定資産税評価額の算出

地方自治体が、独自に、総務大臣が定めた『固定資産評価基準』により評価、決定した価格が固定資産税評価額になります。

土地であれば、土地の時価の60%-70%が固定資産税評価額の目安、建物の場合は、新築時は請負工事金額の約50~60%が目安といわれています。

家の規模・構造、築年数等により、評価額が違ってきますが、新・増築家屋を除き、原則として固定資産課税台帳に登録されている価格となります。

出典:東京都主計局ホームページ

固定資産(地方税)

固定資産税=固定資産税評価額×1.4%

長期優良住宅であれば、家の固定資産税が半額になる期間が5年間になります。

| 一般住宅・低炭素住宅 | 長期優良住宅 | |

| 新築 戸建 | 固定資産税額x1/2 3年間 | 固定資産税額x1/2 5年間 |

各自治体によっては、さらに優遇措置を設けている場合もあります。住宅取得前に必ず自治体ホームページをチェックし、地元の業者さんから情報を入手しておきましょう。